Obniżenie wpłat na PFRON na podstawie art. 22 ustawy o rehabilitacji, ulgi PFRON

Pracodawcy, którzy nie zatrudniają określonej liczby osób niepełnosprawnych dokonują miesięcznych wpłat na PFRON, czyli do Państwowego Funduszu Rehabilitacji Osób Niepełnosprawnych. Jest to duże obciążenia finansowe, dlatego warto pomyśleć nad odpowiednim rozwiązaniem, aby obniżyć koszty pfron. Dobrym pomysłem może być obniżenie wpłat na pfron i skorzystanie z ulgi na postawie art. 22 Ustawy o rehabilitacji.

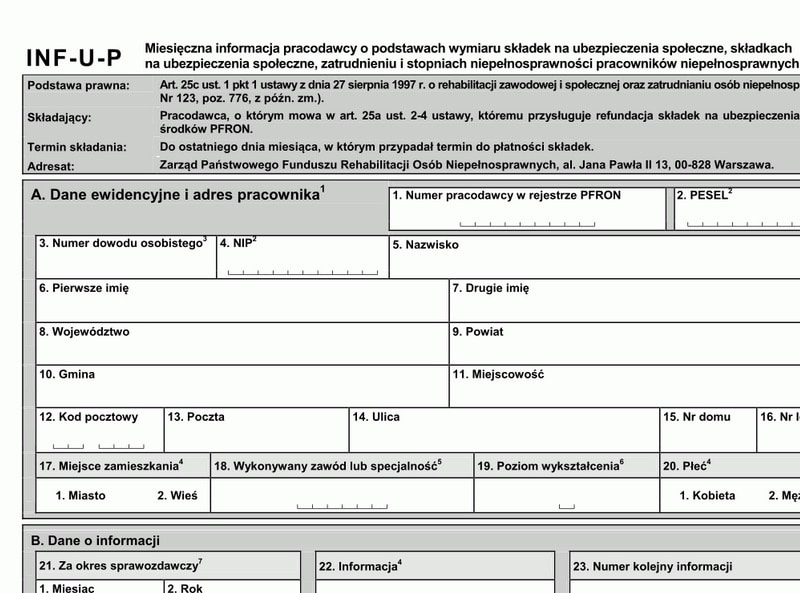

Jeżeli jesteś takim pracodawcą i opłacasz składki PFRON z pewnością informacje, jakie znajdziesz w poniższym artykule mogą okazać się pomocne. Być może otrzymałeś druk INF-U PFRON i zastanawiasz się, co z nim zrobić?

Zapoznaj się z poniższym artykułem, a dowiesz się:

- kto płaci obowiązkowe wpłaty na PFRON i ile wynoszą,

- kto udziela ulg we wpłatach na PFRON i kto może z nich skorzystać,

- jak obliczyć wysokość ulgi we wpłacie PFRON,

- druk inf-u co to jest,

- inf-u jak rozliczyć.

Kto jest zobowiązany jest do odprowadzania miesięcznych wpłat na PFRON

Do obowiązkowych wpłat na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych są zobowiązani przedsiębiorcy, którzy w swojej firmie zatrudniają co najmniej 25 pracowników w przeliczeniu na pełny wymiar czasu pracy i nie osiągają wskaźnika zatrudnienia osób niepełnosprawnych na poziomie 6%.

Wysokość wpłaty PFRON stanowi iloczyn 40,65% przeciętnego wynagrodzenia i liczby pracowników odpowiadającej różnicy między zatrudnieniem zapewniającym osiągnięcie wskaźnika zatrudnienia osób niepełnosprawnych w wysokości 6% a rzeczywistym stanem zatrudnienia osób niepełnosprawnych. Obliczenie dokładnej kwoty wpłaty umożliwia także kalkulator wpłat PFRON.

Kto jest zwolniony z obowiązku wpłat na PFRON

Zwolnieni z obowiązku dokonywania wpłat na PFRON są:

- pracodawcy, u których stan zatrudnienia nie przekracza 25 etatów,

- pracodawcy, u których wskaźnik zatrudnienia osób niepełnosprawnych wynosi co najmniej 6%,

- pracodawcy prowadzący zakłady będące w likwidacji, albo co do których ogłoszono upadłość,

- placówki dyplomatyczne, urzędy konsularne, przedstawicielstwa i misje zagraniczne,

- publiczne i niepubliczne jednostki organizacyjne niedziałające w celu osiągnięcia zysku, których wyłącznym przedmiotem prowadzonej działalności jest rehabilitacja społeczna i lecznicza, edukacja osób niepełnosprawnych lub opieka nad osobami niepełnosprawnymi.

Jak obliczyć wysokość wpłaty na PFRON

Zanim pracodawca uzyska ulgę na wpłatę PFRON musi najpierw ustalić kwotę obowiązkowej wpłaty na fundusz. Do wyliczenia kwoty wpłaty na PFRON niezbędne jest w pierwszej kolejności ustalenie liczby zatrudnionych pracowników w przeliczeniu na pełny etat. Dotyczy to osób zatrudnionych na podstawie umowy o pracę, powołania, wyboru, mianowania lub spółdzielczej umowy o pracy.

Co istotne, do ustalenia stanu zatrudnienia nie wlicza się osób, z którymi zawarto umowy cywilnoprawne, np. umowa zlecenie. Pracodawca ustala stan zatrudnienia za cały miesiąc w przeliczeniu na pełny wymiar czasu pracy. Oznacza to, że pracodawca ustala liczbę etatów w danym miesiącu, które oblicza stosując średnią arytmetyczną ze stanów dziennych w miesiącu. O czym należy również wspomnieć, do liczby pracowników nie wlicza się osób:

- zatrudnionych na podstawie umowy o pracę w celu przygotowania zawodowego,

- przebywających na urlopach wychowawczych,

- nieświadczących pracy w związku z odbywaniem służby wojskowej lub służby zastępczej,

- będących uczestnikami ochotniczych hufców pracy,

- nieświadczących pracy w związku z uzyskaniem świadczenia rehabilitacyjnego,

- przebywających na urlopach bezpłatnych.

Wzór na obliczenie wpłaty na PFRON

„Kwotę wpłaty miesięcznej z tytułu nie osiągania wymaganego wskaźnika zatrudniania osób niepełnosprawnych (bez uwzględnienia wskaźnika zatrudnienia osób pozbawionych wolności) wyliczasz wg wzoru:

K = 0,4065 x PW x [(ZOG x 0,06) – ZON)]

gdzie:

K – kwota wpłaty.

PW – Przeciętne wynagrodzenie.

ZON – stan zatrudnienia osób niepełnosprawnych w przeliczeniu na pełny wymiar czasu pracy (z miesiąca sprawozdawczego – etaty).

ZOG – stan zatrudnienia ogółem w przeliczeniu na pełny wymiar czasu pracy (z miesiąca sprawozdawczego – etaty). „

Źródło: PFRON

Jak uzyskać ulgę we wpłacie na PFRON, odpis PFRON krok po kroku

Prawo do obniżenia wpłaty na PFRON możesz uzyskać, jeśli zakupisz usługi bądź towary (z wyłączeniem handlu) od podmiotu, który jest uprawnionego do udzielania ulg.

Kto udziela ulg na PFRON? Jakie firmy udzielają ulg we wpłacie na PFRON?

Podmiotem uprawnionym do udzielania ulg we wpłatach na PFRON jest firma, która zatrudnia co najmniej 25 pracowników w przeliczeniu na pełny etat i osiąga wskaźnik zatrudnienia na poziomie 30% pracowników orzeczeniem o niepełnosprawności w stopniu znacznym lub umiarkowanym w odniesieniu do których orzeczono chorobę psychiczną, upośledzenie umysłowe, całościowe zaburzenia rozwojowe lub epilepsję oraz osoby niewidome.

Wysokość ulgi PFRON oblicza się ze wzoru i stanowi iloczyn wynagrodzeń osób niepełnosprawnych ze znacznym lub umiarkowanym stopniem i wskaźnika udziału przychodów, przy czym całkowita kwota ulgi obliczona przez usługodawcę nie może przekroczyć 50% kwoty netto przedstawionej na fakturze.

Jednorazowo możesz obniżyć swoją wpłatę PFRON maksymalnie o 50% jej wysokości w danym miesiącu. Jeśli uzyskana kwota ulgi jest większa, pracodawca może ją wykorzystać w ciągu kolejnych 6 miesięcy licząc od dnia uzyskania informacji o kwocie obniżenia.

Ubiegając się o ulgę na PFRON musisz udokumentować zakup usług czy towarów fakturą, uregulować wszelkie należności za zakup towarów lub usług w określonym terminie oraz udokumentować uzyskaną kwotę obniżenia wpłaty PFRON na podstawie informacji o kwocie obniżenia (druk PFRON INF-U), którą otrzymasz od usługodawcy.

Firma udzielająca ulgi we wpłatach PFRON ma obowiązek przekazania swoim klientom informacji o zasadach nabywania i korzystania z obniżenia wpłaty. Natomiast przedsiębiorca musi w ciągu 7 dni odpowiedzieć czy będzie korzystać z obniżenia wpłaty. Po tym oświadczeniu i terminowym opłaceniu należności wydawana jest informacja o kwocie obniżenia wpłaty PFRON.

50% to maksymalna wartość obniżenia wpłaty PFRON w danym miesiącu. Kwota ulgi nie może być wyższa niż 50% wartości zakupu z uwzględnieniem faktur korygujących.

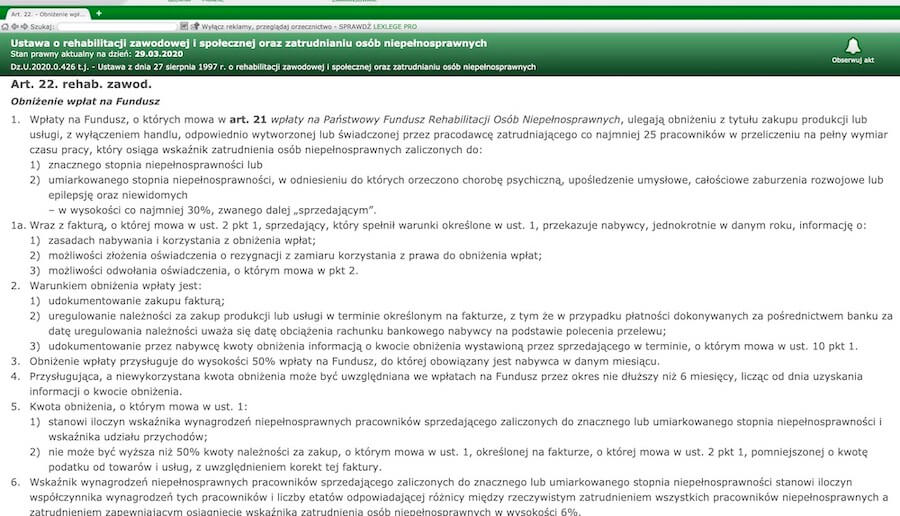

Obniżenie wpłat na PFRON na podstawie art 22 ustawy o rehabilitacji zawodowej i społecznej

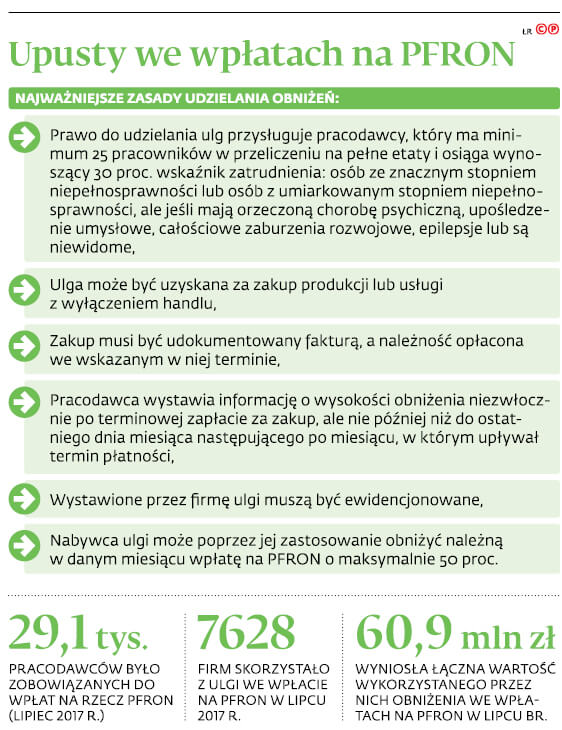

Ulgi we wpłatach PFRON, źródło: Gazeta Prawna

Nowa informacja o ulgach na PFRON od 2020 roku

Procedury postępowania dotyczące udzielania ulg we wpłatach na PFRON określone w art. 22 ust. 1a ustawy o rehabilitacji zawodowej i społecznej oraz zatrudnianiu osób niepełnosprawnych (t.j. Dz.U. z 2019 r. poz. 1172 ze zm.) mówią o tym, że pracodawcy w nowym roku muszą po raz kolejny wysłać swoim kontrahentom informacje o zasadach nabywania i korzystania z ulg we wpłacie PFRON. Następnie muszą poczekać na ich nowe oświadczenia czy będą korzystać z obniżeń czy rezygnują z takiej możliwości. Co ważne, dopóki nie otrzymają informacji zwrotnej, mają obowiązek przekazywać im informacje o przysługującej wysokości kwoty obniżenia wpłaty PFRON.

Otrzymanie oświadczenia od kontrahentów jest istotne, gdyż nie każdy z nich jest zainteresowany otrzymywaniem takich informacji i uzyskiwaniem ulg. Niektórzy z nich to osoby fizyczne lub niewielkie przedsiębiorstwa i w związku z tym są zwolnieni z wpłat na PFRON.

Firma, która jest uprawniona do udzielania ulg we wpłatach na PFRON ma obowiązek wystawiania informacji o kwocie obniżenia INF-U po każdej terminowo opłaconej fakturze i informacji o zasadach nabywania i korzystania z ulg w każdym nowym roku. W praktyce może okazać się to kłopotliwe, gdyż jak już wspomnieliśmy nie każdy nabywca usług jest taką informacją zainteresowany, a dopóki nie odeśle pisma wskazującego na rezygnację, to po każdej opłaconej fakturze będzie otrzymywał formularz z wysokością rabatu. Dlatego w takiej sytuacji uzyskanie od nich oświadczenia o rezygnacji jest sporym ułatwieniem dla pracodawców. Wtedy nie muszą już wysyłać po każdej transakcji informacji, która w rezultacie i tak nie zostanie wykorzystana a będzie wysyłać tylko tym, którzy dokonują wpłat na PFRON i korzystają z możliwości jej obniżenia.

Ulga we wpłatach na PFRON składa się z wielu elementów, stąd jej wartość nie może być stała przez cały okres trwania umowy z kontrahentem.

Zasady wysyłania informacji o zasadach nabywania i korzystania z ulg na PFRON mówią również o tym, że powinna być ona wysłana raz w roku. Oznacza to, że nawet jeśli otrzymałeś już dokument w grudniu poprzedniego roku, to w nowym roku stracił swoją ważność wraz z twoim poprzednim ewentualnym oświadczeniem o rezygnacji i musisz wysłać go ponownie, jeśli nie jesteś zainteresowany otrzymywaniem informacji o kwocie obniżenia wpłaty PFRON.

Kwoty udzielanych ulg we wpłacie PFRON systematycznie rosną:

- w styczniu 2018 roku 7.566 pracodawców wykorzystało możliwość obniżenia wpłaty na PFRON na łączną kwotę: 65.165.985,12 zł,

- w styczniu 2019 roku wykorzystało obniżenie 7.789 firm na kwotę: 62.308.588,98 zł,

- w styczniu 2020 roku obniżenie wykorzystało 7.748 podmiotów na wartość: 63.563.593,02 zł,

- w styczniu 2021 roku 7.616 przedsiębiorstw skorzystało z możliwości, jaką daje art 22 ustawy o obniżyło wpłatę na łączną kwotę: 65.776.819,30 zł (czyli prawie 66 milionów złotych).

Źródło: Dane statystyczne PFRON

Ulgi we wpłatach na PFRON, w jakiej formie można otrzymać odpis PFRON

Ze strony Ogólnopolskiej Bazy Pracodawców Osób Niepełnosprawnych OBPON zostało skierowane oficjalne zapytanie do Państwowego Funduszu Rehabilitacji Osób Niepełnosprawnych, które dotyczyło tego, czy formularz pfron INF-U można przesłać drogą elektroniczną na maila w dołączonym załączniku?

Zdaniem PFRON usługodawca może przesłać swojemu klientowi dróg INF-u czyli informację o kwocie obniżenia wpłaty na fundusz drogą elektroniczną w załączniku do maila w formie dokumentu PDF.

Jak PFRON wyjaśnia swoją odpowiedź co do formy przekazywania INF-U? Ustawa z 27 sierpnia 1997 r. o rehabilitacji zawodowej i społecznej oraz zatrudnianiu osób niepełnosprawnych (tj. dz.u. z 2019 r. poz. 1172 ze zm.) nie reguluje formy przekazywania informacji o kwocie obniżenia wpłaty na PFRON przez podmiot uprawniony do udzielania ulg nabywcom swoich usług czy produkcji. Na podstawie art. 66 ustawy, w sprawach nienormowanych jej przepisami stosuje się kodeks postępowania administracyjnego, kodeks cywilny, a także Kodeks pracy.

Nowelizacja kodeksu cywilnego obowiązująca od 8 września 2016 r. dostosowuje przepisy do postępującej cyfryzacji i reguluje kwestię zawarcia czynności prawnych w mniej sformalizowany sposób. Przykładowo przez korespondencję e-mail. Ustawodawca w niej określił, że dokumentem nie jest wyłącznie pismo, ale również każdy nośnik informacji, a zatem jest nim wiadomość e-mail, SMS, MMS, a nawet nagranie audio czy wideo. Warunkiem jest to, że można ten nośnik zapisać i odtworzyć zawarte w nim informacje.

W związku z tym, że stosunki między firmą udzielającą ulgi na PFRON kontrahentom a jej klientem mają charakter cywilnoprawny. Jeśli chodzi o formę przekazywania informacji o kwocie obniżenia wpłaty INF-U właściwe jest stosowanie się do obowiązujących przepisów kodeksu cywilnego.

„Informacje o kwocie obniżenia wpłat na PFRON (INF-U) można przekazywać również z wykorzystaniem pliku PDF – jako dokumentu w formie dokumentowej w rozumieniu art. 772 k.c. w związku z art. 66 ustawy o rehabilitacji. Jednocześnie należy pamiętać, aby strony kooperacji – sprzedający i nabywca – wcześniej ustalili oraz udostępnili adres mailowy, na który będzie można przesyłać informacje INF-U sporządzone w formacie PDF.”

Źródło: Rzeczpospolita

Firmy chętnie korzystają z ulg we wpłacie na PFRON

Czy wpłaty na PFRON są kosztem firmy?

Niestety kosztem takim nie są. W art. 23 ust. 1 pkt 29 ustawy o podatku dochodowym od osób fizycznych (i odpowiednio art. 16 ust. 1 pkt 36 ustawy o podatku dochodowym od osób prawnych) ustawodawca wyłączył z podatkowych kosztów uzyskania przychodu wpłaty, o których mowa w art. 21 ust. 1 i w art. 23 ustawy o rehabilitacji zawodowej.

Dlaczego wpłata na PFRON nie jest kosztem firmy?

Wpłaty na Państwowy Fundusz Rehabilitacji Osób Niepełnosprawnych (PFRON) stanowią alternatywę wobec zatrudnienia wymaganej liczby osób niepełnosprawnych. Ponieważ obowiązek wpłat ma zachęcać do przyjmowania do pracy takich osób, nie mogą one stanowić kosztów uzyskania przychodów, gdyż wtedy utraciłyby swój sens. Takie stanowisko zaprezentowało Ministerstwo Finansów w odpowiedzi na interpelację poselską (nr 22711/11).

Kto udziela ulgi we wpłatach na PFRON?

Podmiotem uprawnionym do udzielania ulg we wpłatach na PFRON jest firma, która zatrudnia co najmniej 25 pracowników w przeliczeniu na pełny etat i osiąga wskaźnik zatrudnienia na poziomie 30% pracowników z niepełnosprawnością ze znacznym lub umiarkowanym stopniem, w odniesieniu do których orzeczono chorobę psychiczną, upośledzenie umysłowe, całościowe zaburzenia rozwojowe lub epilepsję oraz osoby niewidome.